এক দশক আগেও যন্ত্রপাতি বা কাঁচামালের বড় ধরনের আমদানিতে অর্থায়নে বিদেশি ব্যাংকের বিকল্প ছিল না। তখন দেশের ব্যাংকগুলোতে বড় আকারের আমদানির জন্য বৈদেশিক মুদ্রার বড় ঋণসীমা, দক্ষতা ও অবকাঠামো সেভাবে গড়ে ওঠেনি। ধীরে ধীরে তারা সেই উৎকর্ষ অর্জন করেছে। এতে ট্রেড ফাইন্যান্স বা বৈদেশিক বাণিজ্যে এক নীরব বিপ্লব ঘটে গেছে।

দেশের আমদানি, রপ্তানি ও ব্যাংক গ্যারান্টির জন্য এখন দেশীয় ব্যাংকগুলোই মূল ভরসার কেন্দ্র হয়ে উঠেছে। সময়ের পরিবর্তন ও সক্ষমতা অর্জনের সুবাদে দেশীয় ব্যাংকগুলো বর্তমানে এই খাতে চালকের আসনে রয়েছে। এর মধ্যে সবার শীর্ষে উঠে এসেছে বেসরকারি সিটি ব্যাংক। তবে বিদেশি ব্যাংকগুলো এখনো বৈদেশিক বাণিজ্যে ভালোভাবেই অর্থায়ন করে করে যাচ্ছে।

ব্যাংকগুলোর তথ্য বিশ্লেষণে দেখা গেছে, বৈশ্বিক অস্থিরতা ও ডলার–সংকটের চ্যালেঞ্জ সত্ত্বেও স্থানীয় ব্যাংকগুলো শক্তিশালী অবস্থান তৈরি করেছে। বিদেশি ব্যাংকগুলোর বাজারের অংশীদারত্ব বা হিস্যা আগের তুলনায় কমেছে, আর দেশীয় ব্যাংকগুলোর হিস্যা কয়েক গুণ বেড়েছে।

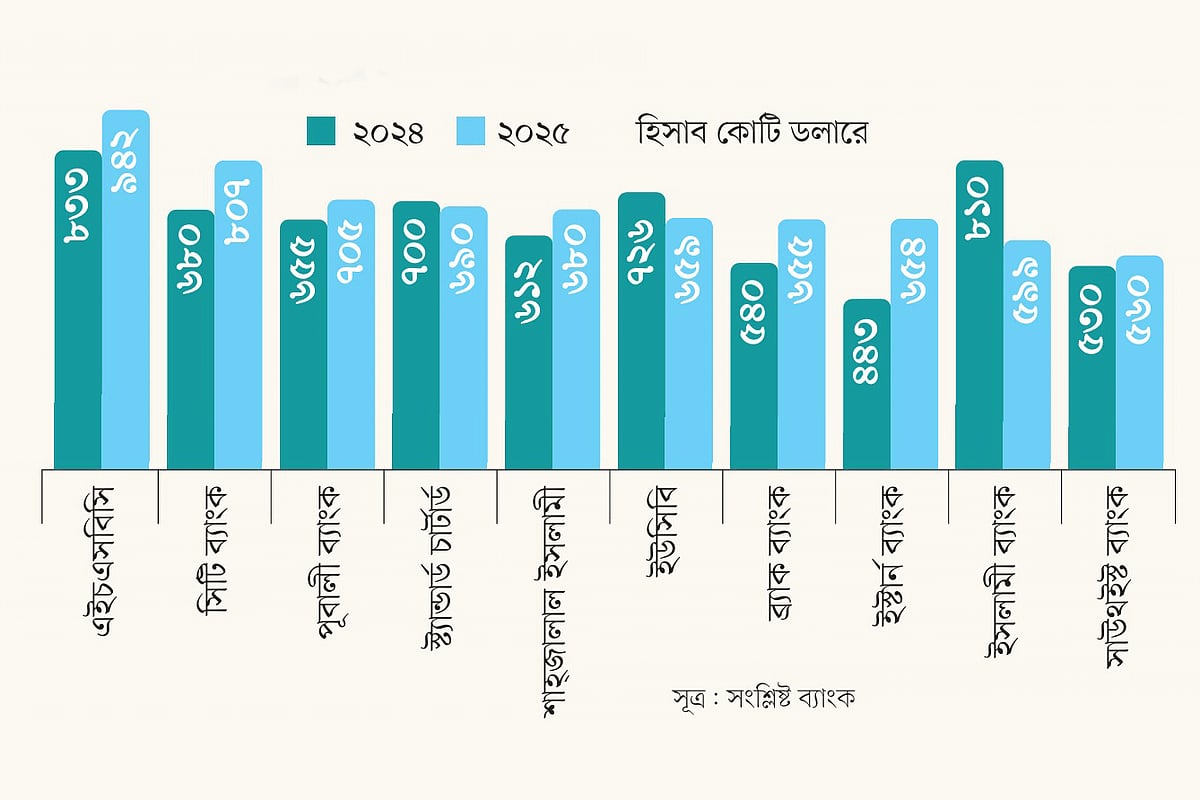

প্রাপ্ত তথ্য অনুযায়ী, ২০২৫ সালে বৈদেশিক বাণিজ্যে অর্থায়নে দেশি–বিদেশি সব ব্যাংকের মধ্যে শীর্ষে ছিল এইচএসবিসি। ব্যাংকটি প্রায় সাড়ে ৯ বিলিয়ন মার্কিন ডলারের বাণিজ্য করেছে। এরপরই দেশীয় সিটি ব্যাংক বাণিজ্য করেছে ৮ বিলিয়ন ডলারের বেশি। ৭ বিলিয়ন ডলারের বৈদেশিক বাণিজ্য নিয়ে তৃতীয় স্থানে আছে পূবালী ব্যাংক। এরপর রয়েছে বহুজাতিক স্ট্যান্ডার্ড চার্টার্ড ব্যাংক, বাংলাদেশ; দেশীয় শাহ্জালাল ইসলামী, ইউসিবি, ব্র্যাক ব্যাংক, ইস্টার্ন ব্যাংক, ইসলামী ব্যাংক ও সাউথইস্ট ব্যাংক।

তালিকায় তাদের পেছনে রয়েছে প্রিমিয়ার, আল-আরাফাহ্ ইসলামী, প্রাইম, ঢাকা, যমুনা, মার্কেন্টাইল, এনসিসি, ডাচ্–বাংলা, ওয়ান ও মিউচুয়াল ট্রাস্ট ব্যাংক (এমটিবি)। বাণিজ্য অর্থায়নে পরিবর্তন এসেছে মূলত দেশীয় ব্যাংকগুলোয় প্রযুক্তির ব্যবহার বৃদ্ধি পাওয়ায়।

বাংলাদেশে প্রতিবছর ১২০ বিলিয়ন বা ১২ হাজার কোটি ডলারের বৈদেশিক বাণিজ্য হয়। এর মধ্যে ১০০ বিলিয়ন ডলারের বাণিজ্য হয় ২০ ব্যাংকের মাধ্যমে। বৈদেশিক বাণিজ্য বলতে আমদানি, রপ্তানি ও ব্যাংক গ্যারান্টি—এই তিন বিষয়কে বোঝায়।

শীর্ষ তিনটির মধ্যে দুটি দেশি ব্যাংক

তথ্য পর্যালোচনায় দেখা যায়, বৈদেশিক বাণিজ্যে অর্থায়নে দেশি ব্যাংকগুলোর রীতিমতো উল্লম্ফন ঘটেছে। অন্যদিকে বিদেশি ব্যাংকগুলোর ব্যবসা সেভাবে আর বাড়ছে না। শীর্ষ তিন ব্যাংকের মধ্যে দুটিই দেশি। ২০২৫ সালে বহুজাতিক এইচএসবিসি ব্যাংকের মাধ্যমে ৯ দশমিক ৪২ বিলিয়ন ডলারের বাণিজ্য হয়েছে, যা ২০২৪ সালে ছিল ৮ দশমিক ৩৩ বিলিয়ন ডলার। একই বছরে দেশীয় সিটি ব্যাংকের বৈদেশিক বাণিজ্যের পরিমাণ বেড়ে দাঁড়িয়েছে ৮ দশমিক শূন্য ৭ বিলিয়ন ডলার, যা ২০২৪ সালে ছিল ৬ দশমিক ৮০ বিলিয়ন ডলার।

জানতে চাইলে সিটি ব্যাংকের ব্যবস্থাপনা পরিচালক (এমডি) মাসরুর আরেফিন প্রথম আলোকে বলেন, ‘আমরা সব গ্রাহকেরই আমদানি-রপ্তানির ব্যাংক হতে চাই। এই লক্ষ্য গ্রহণের পরপরই আমরা করপোরেট হাউসগুলোর পাশাপাশি মধ্যবিত্ত ও প্রান্তিক জনগণের জন্য প্রয়োজনীয় জিনিসপত্র আমদানি ও দেশীয় মূল্য সংযোজনকারী প্রতিষ্ঠানগুলোর রপ্তানি কার্যক্রমে জোরালোভাবে অংশ নেওয়া শুরু করি। একই সময়ে আমরা আন্তর্জাতিক মানের নেপথ্য কার্যক্রম (ব্যাক-অফিস) নিয়ে কাজ করি। ফলে আমাদের পুরো বাণিজ্য পরিষেবা এখন ডিজিটাল ও কাগজবিহীন।’

— বৈদেশিক বাণিজ্যে দেশি ব্যাংকগুলো এখন চালকের আসনে— বিদায়ী বছরে শীর্ষে এইচএসবিসি, দেশি ব্যাংকের মধ্যে এগিয়ে সিটি— ২০ ব্যাংকের মাধ্যমে বছরে প্রায় ১০০ বিলিয়ন ডলারের বাণিজ্য— প্রযুক্তি ও ডিজিটাল ট্রেড ফাইন্যান্স বড় পরিবর্তনের চালিকা শক্তিসূত্র: সংশ্লিষ্ট ব্যাংক

মাসরুর আরেফিন আরও বলেন, ‘আইএফসির গ্লোবাল ট্রেড ফাইন্যান্স প্রোগ্রামে কনফার্মিংয়ে প্রথম বাংলাদেশি ব্যাংক সিটি ব্যাংক। ফলে বিদেশি ব্যাংকগুলোর সঙ্গে কার্যকর ঝুঁকি শেয়ারিং ও বাণিজ্য অর্থায়ন সুবিধা আমরা পাচ্ছি। আমাদের ঋণপত্রগুলো সাধারণত নিশ্চয়তা ছাড়াই গ্রহণযোগ্যতা পায়। এতে রপ্তানিকারকদের বিরাট সুবিধা হয়। এসবই বৈদেশিক বাণিজ্যে আমাদের শক্তির প্রধান স্তম্ভ।’

বৈদেশিক বাণিজ্য দেশীয় ব্যাংকগুলোর মধ্যে শীর্ষ স্থানে উঠে আসা সিটি ব্যাংকের পেছনেই রয়েছে পূবালী ব্যাংক, যেটি ২০২৫ সালে অর্থায়ন করেছে ৭০৫ কোটি টাকা, যা ২০২৪ সালে ছিল ৬৫৫ কোটি।

পূবালী ব্যাংকের এমডি মোহাম্মদ আলী প্রথম আলোকে বলেন, ‘দেশের সব বড় ব্যবসায়ীরা আমাদের গ্রাহক। রপ্তানিকারকদের পাশাপাশি ভোগ্যপণ্য আমদানিকারকেরা বৈদেশিক বাণিজ্যে বড় অবদান রেখে চলছে। এসব সেবা আধুনিকায়ন করেছি। এতে বাণিজ্য ধীরে ধীরে বাড়ছে।’

আরও যারা তালিকায়

২০২৪ সালে বহুজাতিক স্ট্যান্ডার্ড চার্টার্ড ব্যাংকের বৈদেশিক বাণিজ্যের পরিমাণ ছিল ৭ বিলিয়ন ডলার, যা গত বছরে কমে হয়েছে ৬ দশমিক ৯০ বিলিয়ন ডলার। অন্যদিকে শাহ্জালাল ইসলামী ব্যাংকের বৈদেশিক বাণিজ্য গত বছর বেড়ে হয়েছে ৬ দশমিক ৮০ বিলিয়ন ডলার, যা ২০২৪ সালে ছিল ৬ দশমিক ১২ বিলিয়ন ডলার।

শাহ্জালাল ইসলামী ব্যাংকের এমডি মোসলেহ উদ্দীন আহমেদ প্রথম আলোকে বলেন, ‘আমাদের ব্যাংক পরিচালকেরা বেশির ভাগ পোশাক খাতের ব্যবসায়ী। ফলে আমাদের ব্যাংকের সঙ্গে এই খাতের প্রায় ৩০০ কোম্পানি ব্যবসা করে। তার মধ্যে খেলাপির হার ৩ শতাংশের কম। তারা যা রপ্তানি করে, তার ৮০ শতাংশ কাঁচামাল আমদানি করতে হয়। আমাদের ব্যাংকের ডলারের কোনো সংকট হয় না। এতে আমাদের বৈদেশিক বাণিজ্য দিন দিন বড় হয়ে উঠছে। আয়ের বড় মাধ্যম হয়ে উঠছে এই খাত। এ জন্য বিদায়ী বছরে ১ হাজার ৪২০ কোটি টাকা পরিচালন মুনাফা হয়েছে।’

ইউনাইটেড কমার্শিয়াল ব্যাংকের বৈদেশিক বাণিজ্য বিদায়ী বছরে কমে হয়েছে ৬ দশমিক ৫৯ বিলিয়ন ডলার, যা ২০২৪ সালে ছিল ৭ দশমিক ২৬ বিলিয়ন ডলার। ব্র্যাক ব্যাংকের ২০১৫ সালে বাণিজ্যের পরিমাণ ছিল মাত্র ১ দশমিক ১৬ বিলিয়ন ডলার, যা ২০২৫ সালে বেড়ে দাঁড়িয়েছে ৬ দশমিক ৫৫ বিলিয়ন ডলারে।

ব্র্যাক ব্যাংকের এমডি তারেক রেফাত উল্লাহ খান প্রথম আলোকে বলেন, এক দশকে বৈদেশিক বাণিজ্য বড় রূপান্তর ঘটেছে। ব্র্যাক ব্যাংক বাণিজ্য সেবা সনাতনী পদ্ধতি থেকে ডিজিটাল প্ল্যাটফর্মে উত্তরণ করেছে। ক্রেতার চাহিদার পরিবর্তনের সঙ্গে সরবরাহকারীদের খাপ খাওয়াতে হয়েছে। আন্তর্জাতিক প্রতিষ্ঠানগুলোর সঙ্গে সম্পর্ক রেখে ঋণসীমা নিতে হয়েছে। এমন নানা উদ্যোগের ফলে বাণিজ্য অর্থায়ন ধীরে ধীরে বাড়ছে।

একই চিত্র ইস্টার্ন ব্যাংকের ক্ষেত্রেও। ২০১৫ সালে তাদের বাণিজ্যের পরিমাণ যেখানে ২ দশমিক ৫৪ বিলিয়ন ডলার ছিল, ২০২৫ সালে তা বেড়ে দাঁড়িয়েছে ৬ দশমিক ৫৪ বিলিয়ন ডলারে। তবে ইসলামী ব্যাংকের বাণিজ্য গত বছরে কমে হয়েছে ৬ দশমিক ৫৪ বিলিয়ন ডলার, যা ২০২৪ সালে ছিল ৮ দশমিক ১০ বিলিয়ন ডলার। আর সাইথইস্ট ব্যাংকের বাণিজ্য ৫ দশমিক ৩০ বিলিয়ন থেকে বেড়ে হয়েছে ৫ দশমিক ৬০ বিলিয়ন ডলার।

চ্যালেঞ্জ যেখানে

খাত–সংশ্লিষ্ট ব্যক্তিরা জানিয়েছেন, বর্তমানে বিশ্ববাণিজ্যের ৮০ থেকে ৮৫ শতাংশ পরিচালিত হয় ‘ওপেন-অ্যাকাউন্ট’ পদ্ধতিতে। তবে ওপেন-অ্যাকাউন্ট বাণিজ্যে অর্থ পরিশোধ না পাওয়া বা বিপক্ষ পক্ষের দেউলিয়া হওয়ার ঝুঁকিও বেশি থাকে। ক্রেতাদের পছন্দ এবং প্রতিযোগিতার কারণে বাংলাদেশও একই পথে এগোচ্ছে।

বিশ্বজুড়ে বাণিজ্য ঝুঁকি ব্যবস্থাপনার অন্যতম হাতিয়ার হিসেবে ‘ট্রেড ক্রেডিট ইনস্যুরেন্স’ ব্যবহৃত হচ্ছে, যা মোট বাণিজ্যপ্রবাহের প্রায় ১৫ শতাংশ কভার করে। বাংলাদেশেও একই সেবা চালুর জন্য চেষ্টা চলছে। এটি রপ্তানিকারকদের পণ্য জাহাজীকরণের পরবর্তী ঝুঁকি কমাতে এবং ব্যাংকগুলোকে নন-রিকোর্স ফাইন্যান্সিং (অফেরতযোগ্য অর্থায়ন) প্রদানের সুযোগ করে দিচ্ছে। ফলে সময়ের চাহিদার সঙ্গে এমন আরও বিষয় চালু করতে হবে বলে মনে করছেন ব্যাংকাররা।